2024年4月西本钢材价格指数走势预警报告(西本资讯)-亚博188网站

2024年03月29日14:50 来源:西本资讯摘要:综合来看,各地厂商亏损面加剧,多地钢企发布减产挺价措施,螺纹资源连续三周降库,盘面多空资金博弈焦灼,钢价跌至年后低位,恐慌情绪有所释放,但经济下行压力较大,市场操作保持谨慎等,基于此,我们对4月份国内行情持以下判断:先涨后跌,低位反复——预计4月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在3680-3780元/吨区间运行。

本期观点:先涨后跌 低位反复

时间:2024-4-1—2024-4-30

关键词 政策 产量 需求 成本

本期导读:

●行情回顾:期货合约大幅下挫,钢市整体大幅下跌;

●供给分析:各地钢企发布措施,停产检修预期增加;

●需求分析:房产投资持续下滑,螺纹资源三周降库;

●成本分析:焦炭累计七轮下跌,铁矿行情震荡大跌;

●宏观分析:积极财政适度加力,发行超长特别国债。

●综合观点:回顾3月份,国内钢价连续下跌为主,主要受房地产投资持续下滑,地方化债财政吃紧,表需回升速度低于同期,市场资源降库缓慢,盘面空头势力强劲,以及市场情绪低迷等。对于即将到来的4月份,市场仍残存一点想象空间,具体表现来看,宏观方面:实行积极财政和稳健货币政策,发行超长期特别国债,核心城市房产限购持续松绑;供应端:部分钢企发布减产措施,当前高炉开工率76.6%,周环比减少0.3%;需求端:表观需求连续6周回升,七大领域推动设备更新,改造5万个老旧小区。综合来看,各地厂商亏损面加剧,多地钢企发布减产挺价措施,螺纹资源连续三周降库,盘面多空资金博弈焦灼,钢价跌至年后低位,恐慌情绪有所释放,但经济下行压力较大,市场操作保持谨慎等,基于此,我们对4月份国内行情持以下判断:先涨后跌,低位反复——预计4月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在3680-3780元/吨区间运行。

一、行情回顾篇

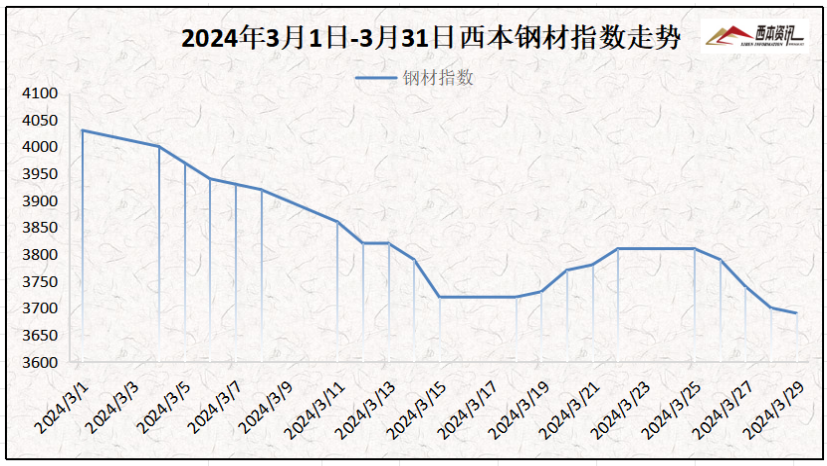

截止3月29日,西本钢材指数收在3690,较上月大跌350,较去年同期价格大跌800,同比下跌18%。

具体来看,3月上旬,全国多地阴雨不断,终端需求回升缓慢,期货盘面震荡下跌,市场情绪低迷,国内钢价持续下跌。3月中旬,表观需求持续上升,螺纹库存拐点显现,多地钢企挺价,报价止跌后见涨。3月下旬,表观需求延续回升,社会库存接连降库,但期螺冲高后急转向下,投机需求谨慎退缩,各地报价涨后再度跌至低位。

建筑钢价经历3月持续下跌后,4月市场行情又将如何演绎?厂商普遍大幅亏损,终端需求低于往年同期,国内钢价处于年后低位,4月销售能否改观?粗钢能否减产降低供应?原料行情又将如何?带着诸多问题,一起来看4月国内钢材行情分析报告。

二、供给分析篇

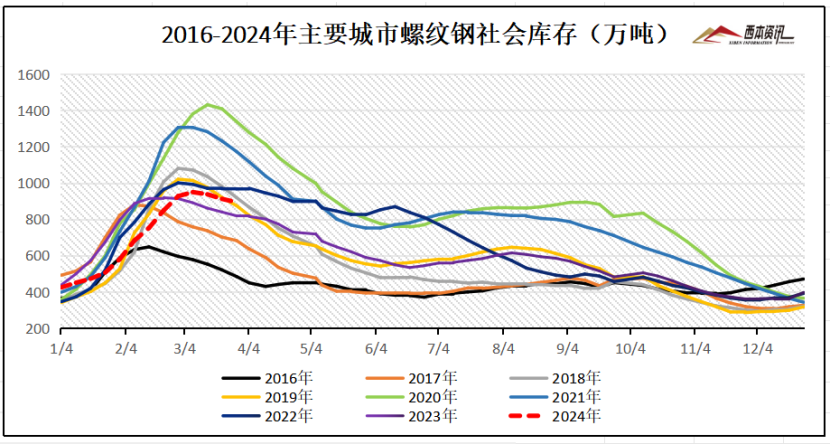

1、国内建筑钢材库存现状分析

西本新干线监测库存数据显示,截至3月28日,全国主要样本城市螺纹钢累计库存875.35万吨,月环比下降36.52万吨,较去年同期增加56.73万吨;线材累计库存143.22万吨,月环比下降5.61万吨,较去年同期下降35.23万吨;五大钢材品种累计库存1679.36万吨,月环比下降43.31万吨,较去年同期增加193.52万吨。

从钢厂库存来看,据中钢协数据显示,2024 年 3 月中旬末,重点统计钢铁企业钢材库存量约 1953.37万吨,比上一旬(即3月上旬) 增加 0.97 万吨、上升 0.05%;比上月同旬增加 55.47 万吨、上升 2.92%;比去年同旬增加约 57.62 万吨上升 3.04%;比前年同旬增加 240.88 万吨、上升 14.07%。

2、国内钢材供给现状分析

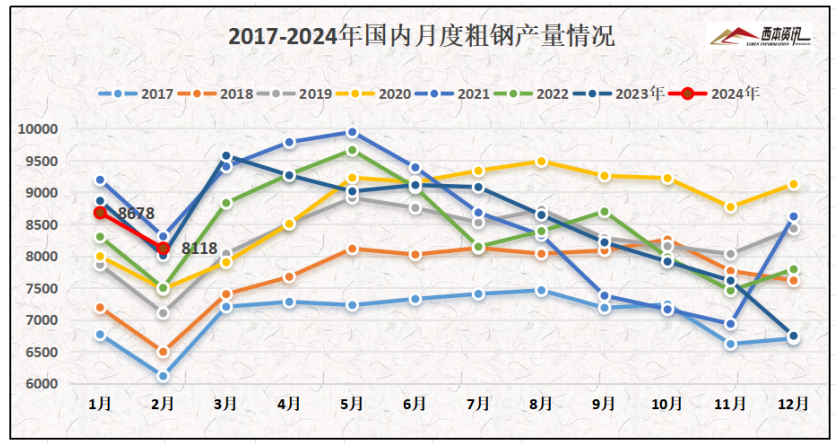

从钢厂生产情况来看,国家统计局数据显示,2024年1-2月,我国粗钢产量16796万吨,同比增长1.6%;1-2月全国粗钢日均产量279.9万吨,环比上升28.7%。1-2月,我国生铁产量14073万吨,同比下降0.6%;1-2月生铁日均产量234.6万吨,环比上升19.5%。1-2月,我国钢材产量21343万吨,同比增长7.9%;1-2月钢材日均产量355.7万吨,环比上升1.6%。

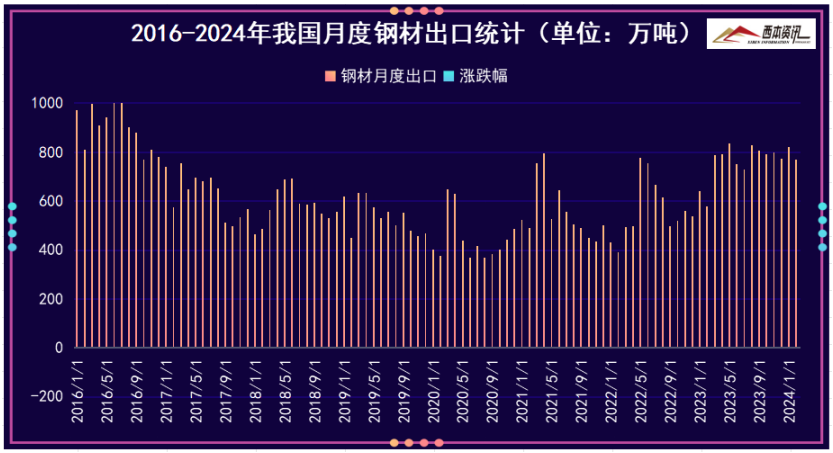

3、国内钢材进出口现状分析

从钢材进出口数据来看,海关总署数据显示,2024年1-2月份,中国出口钢材1591.2万吨,同比增32.6%。1-2月钢材出口额累计126.0亿美元,同比降10.0%。据此测算,1-2月中国钢材出口均价为791.7美元/吨,同比降32.1%。1-2月中国累计进口钢材113.1万吨,同比下降8.1%。

三、需求形势篇

1、全国建筑钢材销量走势分析

3月份受房地产投资持续下降,表观需求回升缓慢,叠加盘面空头强劲,市场情绪低迷,钢价总体持续下滑,截止本月末,各地报价跌至年后低位。即将进入4月份,气温适宜有利施工,表观需求量增加,同时,各地钢企发布预期检修,部分钢企代理量打大折扣,可见,下月供给能力有所减量,需求或将进一步小幅增加。据钢小二平台采样数据显示,3月份螺纹钢需求指数月环比明显增加。

2、国内房地产投资分析

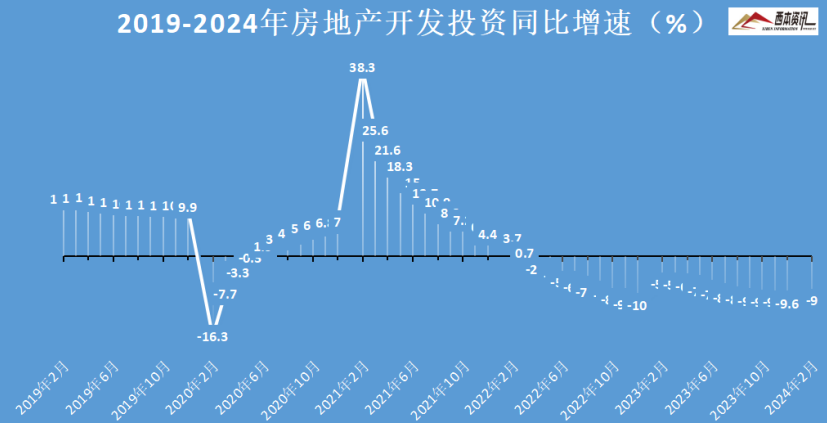

统计局数据显示,2024年1-2月份,全国房地产开发投资11842亿元,同比下降9%。1-2月份,房地产开发企业房屋施工面积666902万平方米,同比下降11%。1-2月房屋新开工面积9429万平方米,下降29.7%。1-2月房屋竣工面积10395万平方米,下降20.2%。1-2月份,房地产开发企业到位资金16193亿元,同比下降24.1%。

四、成本分析篇

据西本资讯跟踪的数据显示,截止3月29日,唐山地区普碳方坯出厂价格3300元/吨,较上月末大跌230元/吨;江苏地区废钢价格为2390元/吨,较上月末大跌310元/吨;山西地区一级焦炭价格为1600元/吨,较上月末大跌300元/吨;澳大利亚61.5%粉矿青岛港价格为784元/吨,较上月末大跌122元/吨。

由上可见,本月主要原料价格全线溃败,其中,钢坯和废钢跟随成材行情大幅下跌;焦炭本月下跌三轮,累计连续下跌七轮;铁精粉和进口矿受制于行情大幅下跌。当前,钢厂生产成本处于年后低位,原料对继续下跌抵触情绪增大,4月生产成本或将低位整理后调整为主。

五、国际钢市篇

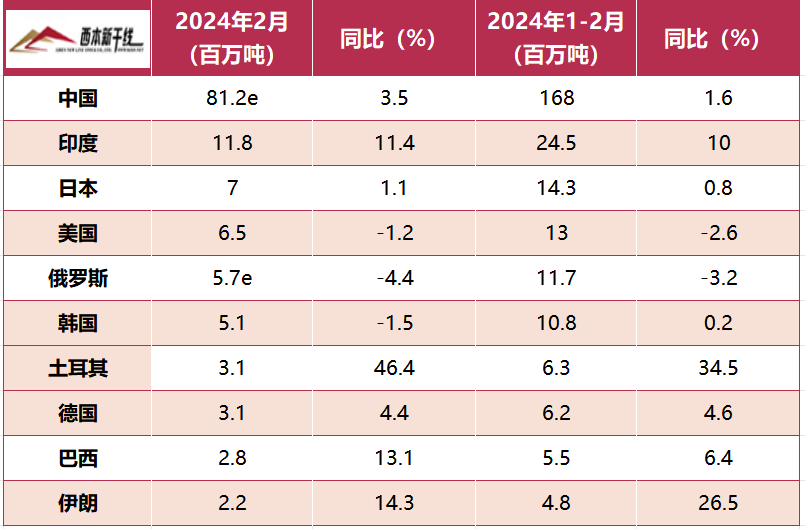

世界钢铁协会数据显示,2024年2月全球71个纳入世界钢铁协会统计国家的粗钢产量为1.488亿吨,同比提高3.7%。

2024年2月,中国粗钢预估产量为8118万吨,同比提高3.5%;印度粗钢产量为1180万吨,同比提高11.4%;日本粗钢产量为700万吨,同比提高1.1%;美国粗钢产量为650万吨,同比下降1.2%;俄罗斯粗钢预估产量为570万吨,同比下降4.4%;韩国粗钢产量为510万吨,同比下降1.5%;土耳其粗钢产量为310万吨,同比提高46.6%;德国粗钢产量为310万吨,同比提高4.4%;巴西粗钢产量为280万吨,同比提高13.1%;伊朗粗钢产量为220万吨,同比提高14.3%。

六、宏观信息篇

1、2024年经济增长预期目标定为5%左右

政府工作报告说,经济增长预期目标为5%左右,考虑了促进就业增收、防范化解风险等需要,并与“十四五”规划和基本实现现代化的目标相衔接,也考虑了经济增长潜力和支撑条件,体现了积极进取、奋发有为的要求。实现今年预期目标并非易事,需要政策聚焦发力、工作加倍努力、各方面齐心协力。

2、拟连续几年发行超长期特别国债,今年先发行1万亿元

政府工作报告说,为系统解决强国建设、民族复兴进程中一些重大项目建设的资金问题,从今年开始拟连续几年发行超长期特别国债,专项用于国家重大战略实施和重点领域安全能力建设,今年先发行1万亿元。

3、今年再改造5万个老旧小区

住建部部长倪虹表示,今年再改造5万个老旧小区,建设一批完整的社区。他透露,去年全国实施各类城市更新项目6.6万个,完成投资2.6万亿,其中新开工改造城镇老旧小区5.3万个,惠及2200多万居民。加装电梯3.6万台、增加停车位85万个、养老托育社区服务设施2.1万个,改造燃气等各类管道约10万公里。

4、前2月全国房地产开发投资同比下降9%

1-2月全国房地产开发投资11842亿元,同比下降9.0%;其中,住宅投资8823亿元,下降9.7%。1-2月新建商品房销售面积11369万平方米,同比下降20.5%,其中住宅销售面积下降24.8%。新建商品房销售额10566亿元,下降29.3%,其中住宅销售额下降32.7%。1-2月房地产开发企业到位资金16193亿元,同比下降24.1%。

七、综合观点篇

回顾3月份,国内钢价连续下跌为主,主要受房地产投资持续下滑,地方化债财政吃紧,表需回升速度低于同期,市场资源降库缓慢,盘面空头势力强劲,以及市场情绪低迷等。对于即将到来的4月份,市场仍残存一点想象空间,具体表现来看,宏观方面:实行积极财政和稳健货币政策,发行超长期特别国债,核心城市房产限购持续松绑;供应端:部分钢企发布减产措施,当前高炉开工率76.6%,周环比减少0.3%;需求端:表观需求连续6周回升,七大领域推动设备更新,改造5万个老旧小区。综合来看,各地厂商亏损面加剧,多地钢企发布减产挺价措施,螺纹资源连续三周降库,盘面多空资金博弈焦灼,钢价跌至年后低位,恐慌情绪有所释放,但经济下行压力较大,市场操作保持谨慎等,基于此,我们对4月份国内行情持以下判断:先涨后跌,低位反复——预计4月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在3680-3780元/吨区间运行。