2024年5月西本钢材价格指数走势预警报告(西本资讯)-亚博188网站

2024年04月26日16:08 来源:西本资讯摘要:综合来看,当前钢企盈利面改善,粗钢产量环比增加,后期供应量将相应增加;进入5月份,南方汛期由珠江流域向北推进到长江流域,旱涝并发下终端需求有所受限;国际地缘冲突持续升温,大宗商品上涨波及外矿端;以及市场情绪多变、操作谨慎等,基于此,我们对5月份国内行情持以下判断:涨后整理、谨慎乐观——预计5月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在3810-3920元/吨区间运行。

本期观点:涨后整理 谨慎乐观

时间:2024-5-1—2024-5-31

关键词 政策 产量 需求 成本

本期导读:

●行情回顾:期货合约大幅攀高,钢市整体大幅上涨;

●供给分析:钢企盈利总体改善,粗钢产量小幅增加;

●需求分析:房产投资持续下滑,基建制造单月上升;

●成本分析:焦炭三轮提涨落地,铁矿行情震荡走强;

●宏观分析:货币政策积极稳健,购房降息降低门槛。

●综合观点:回顾4月份,国内建材钢价大幅上涨为主,主要受螺纹产量降至低位,钢企供货打折减量,表观需求继续改善,各地库存持续下降,期货盘面强劲反弹,以及钢厂推波助澜等。对于即将到来的5月份,钢市行情如何演绎?具体情况来看,在供应端,钢企盈利面改善,高炉开工率缓慢回升,据中钢协统计,4月中旬全国日产粗钢253.32万吨、环比增长0.26%;在需求端,一季度房地产开发投资同比下降9.5%、跌幅同比扩大,但钢材出口势头增长强劲,制造业、基建投资等单月同比增速回升;在政策端,多部门出台政策支持“以旧换新”,多省市调低房贷利率和降低购房门槛,推动和监督重大项目开工建设,推动西部大开发战略。综合来看,当前钢企盈利面改善,粗钢产量环比增加,后期供应量将相应增加;进入5月份,南方汛期由珠江流域向北推进到长江流域,旱涝并发下终端需求有所受限;国际地缘冲突持续升温,大宗商品上涨波及外矿端;以及市场情绪多变、操作谨慎等,基于此,我们对5月份国内行情持以下判断:涨后整理、谨慎乐观——预计5月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在3810-3920元/吨区间运行。

一、行情回顾篇

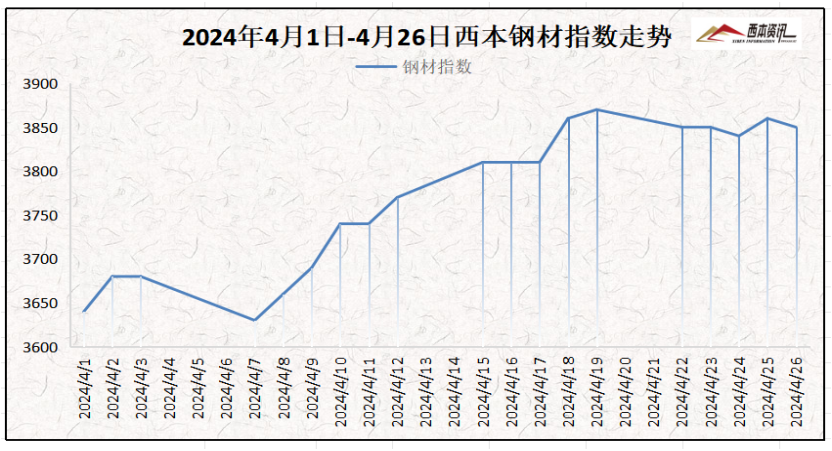

截止4月26日,西本钢材指数收在3850,较上月末大涨160,较去年同期价格大跌620,较去年同期下跌13.8%。

具体来看,4月上旬,清明节前钢价跌至低谷,螺纹产量处于低位,钢市疲软生意萧条;节后,多头护盘强劲拉涨,投机需求活跃,各地钢价大幅反弹。4月中旬,期螺短暂休整,钢市涨后消化,随后盘面再度拉升,国内钢价继续上涨。4月下旬,盘面多空博弈激烈,南方局部持续强降雨,原料上涨成本支撑,获利资源低价兑现,钢价步入窄幅震荡调整期。

建筑钢价经历4月整体大涨后,5月市场行情又将如何演绎?钢企盈利普遍改善,少数钢企预期增产,下月螺纹产量是否增压;焦炭三轮提涨落地,铁矿连续震荡走强,生产成本明显抬高,下月原料如何演绎?南方汛期范围扩大影响几何?带着诸多问题,一起来看5月国内钢材行情分析报告。

二、供给分析篇

1、国内建筑钢材库存现状分析

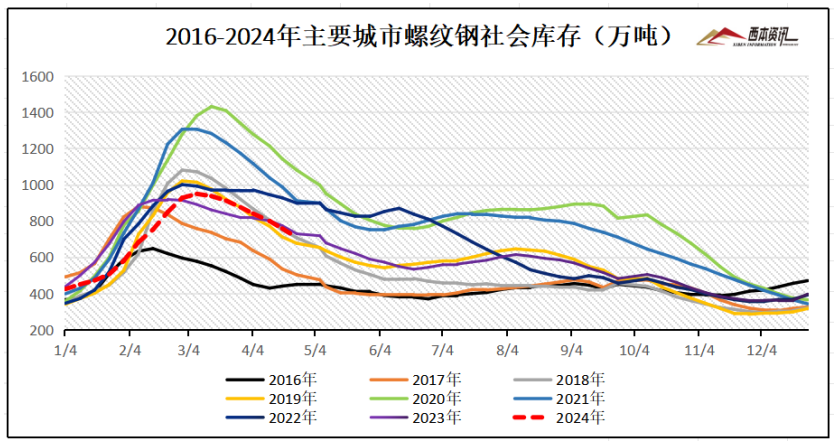

西本新干线监测库存数据显示,截至4月25日,全国主要样本城市螺纹钢累计库存708.6万吨,月环比下降166.75万吨,较去年同期下降20.25万吨;线材累计库存102.63万吨,月环比下降40.59万吨,较去年同期下降63.29万吨;五大钢材品种累计库存1436.63万吨,月环比下降242.74万吨,较去年同期增加62.68万吨。

从钢厂库存来看,据中钢协数据显示,2024 年 4月中旬末,重点统计钢铁企业钢材库存量约 1811.61万吨,比上一旬(即4月上旬) 减少 13.77万吨、下降 0.75%;比上月同旬减少 141.76万吨、下降 7.26%;比去年同旬减少 42.5万吨下降2.29%;比前年同旬减少 155.12万吨、下降7.89%。

2、国内钢材供给现状分析

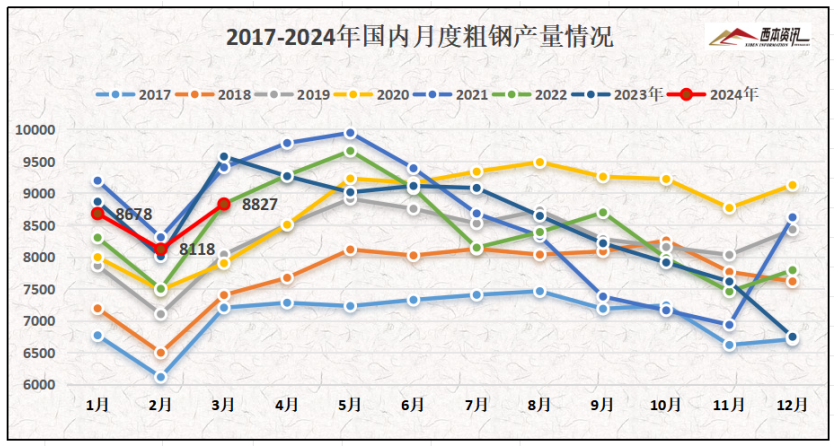

从钢厂生产情况来看,国家统计局数据显示,2024年3月份,我国粗钢产量8827万吨,同比下降7.8%;3月份全国粗钢日均产量284.7万吨,环比上升1.7%;1-3月,我国粗钢产量25655万吨,同比下降1.9%。

2024年3月份,我国生铁产量7266万吨,同比下降6.9%;3月份生铁日均产量234.4万吨,环比下降0.09%;1-3月,我国生铁产量21339万吨,同比下降2.9%。

2024年3月份,我国钢材产量12337万吨,同比增长0.1%;3月份钢材日均产量397.9万吨,环比上升11.9%;1-3月,我国钢材产量33603万吨,同比增长4.4%。

3、国内钢材进出口现状分析

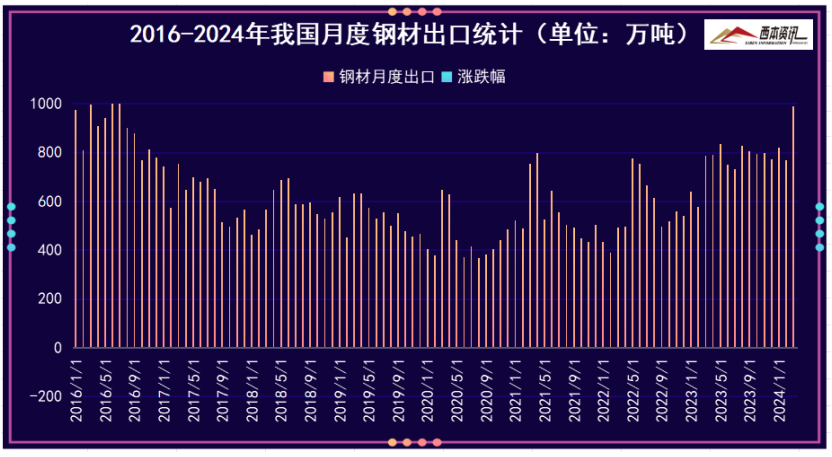

从钢材进出口数据来看,海关总署数据显示,2024年3月中国出口钢材988.8万吨,较上月增加271.8万吨,环比增长37.9%;1-3月累计出口钢材2580.0万吨,同比增长30.7%。3月中国进口钢材61.7万吨,较上月增加8.7万吨,环比增长16.4%;1-3月累计进口钢材174.8万吨,同比下降8.6%。

三、需求形势篇

1、全国建筑钢材销量走势分析

前期建材钢企普遍亏损,4月份螺纹产量降至低位,钢企给代理量纷纷打折,其中,长三角地区沙永中等主导钢厂螺纹仅1.5-6折。受钢厂供货量减少,很大程度上缓解市场销售压力。经过4月份钢价大幅反弹,钢企盈利面得到改善,高炉开工率缓慢上升,5月钢企供应量将有所增压。同时,5月份南方汛期由珠江流域向北扩展到长江流域,叠加房地产投资持续低迷,届时,下游表观需求将受到考验。据钢小二平台采样数据显示,4月份螺纹钢需求指数月环比基本相当。

2、国内房地产投资分析

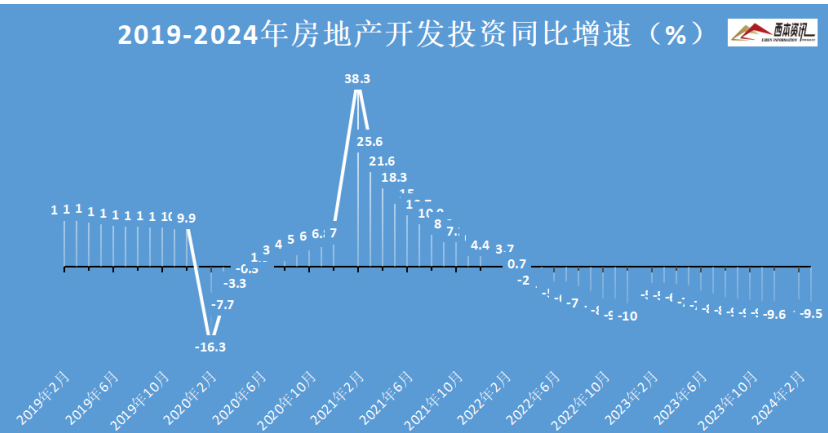

统计局数据显示,2024年1-3月份,全国房地产开发投资22082亿元,同比下降9.5%。1-3月份,房地产开发企业房屋施工面积678501万平方米,同比下降11.1%。1-3月房屋新开工面积17283万平方米,下降27.8%。1-3月房屋竣工面积15259万平方米,下降20.7%。1-3月份,房地产开发企业到位资金25689亿元,同比下降26%。

四、成本分析篇

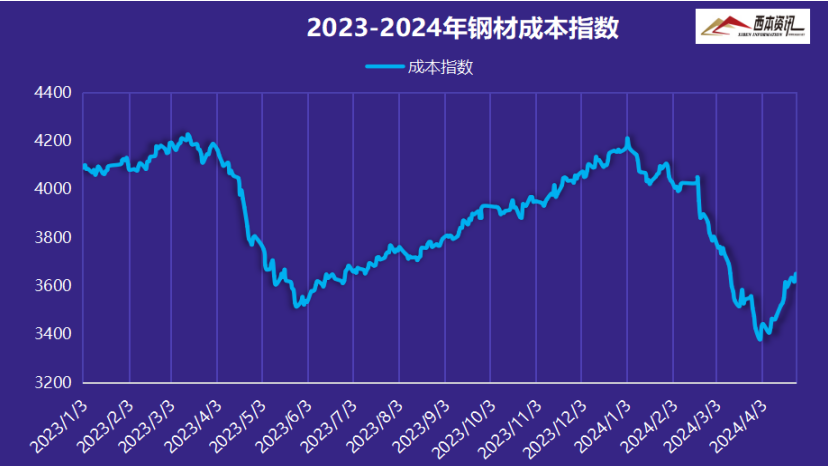

据西本资讯跟踪的数据显示,截止4月26日,唐山地区普碳方坯出厂价格3480元/吨,较上月末大涨230元/吨;江苏地区废钢价格为2510元/吨,较上月末大涨120元/吨;山西地区一级焦炭价格为1800元/吨,较上月末大涨200元/吨;澳大利亚61.5%粉矿青岛港价格为874元/吨,较上月末大涨102元/吨。

由上可见,四月份主要原料价格全线大涨,其中,钢坯和废钢受成材影响大幅跟涨;焦炭本月连续三轮提涨落地;铁精粉和进口矿受行情影响整体大幅走高。当前,高炉开工率缓慢回升,以及五一节前适量备库等,原料刚需存在有利支撑。步入五月份,上旬原料刚需还将延续,但中下旬,原料行情受到现货行情牵制而存在调整预期。

五、国际钢市篇

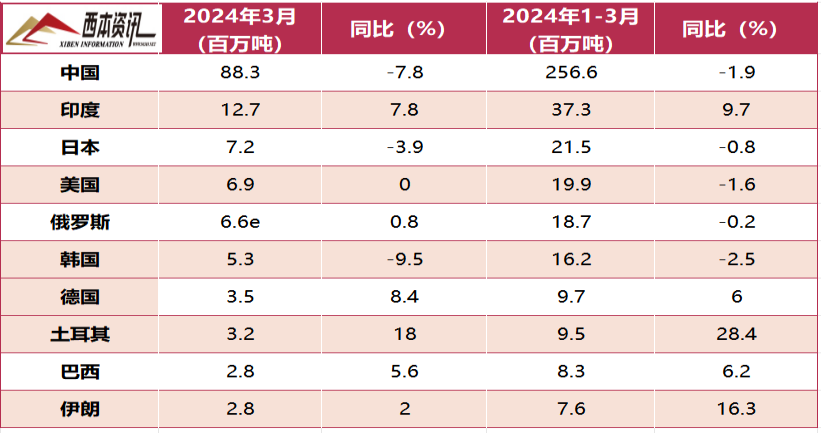

世界钢铁协会数据显示,2024年3月全球71个纳入世界钢铁协会统计国家的粗钢产量为1.612亿吨,同比下降4.3%。

2024年3月,中国粗钢产量为8827万吨,同比下降7.8%;印度粗钢产量为1270万吨,同比提高7.8%;日本粗钢产量为720万吨,同比下降3.9%;美国粗钢产量为690万吨,同比持平;俄罗斯粗钢预估产量为660万吨,同比提高0.8%;韩国粗钢产量为530万吨,同比下降9.5%;德国粗钢产量为350万吨,同比提高8.4%;土耳其粗钢产量为320万吨,同比提高18.0%;巴西粗钢产量为280万吨,同比提高5.6%;伊朗粗钢产量为280万吨,同比提高2.0%。

六、宏观信息篇

1、多地多部门出台政策支持“更新换新”

近期政策密集聚焦大规模设备更新和消费品以旧换新。其中,自然资源部近日印发《关于加强新一轮找矿突破战略行动装备建设的指导意见》。该文件提出,形成一批找矿装备替换清单,引导勘查单位逐步进行装备替换;与此同时,北京、天津、山东、内蒙古、福建等多地相继出台当地的实施方案或推进相关工作落地。

2、推动增发国债项目于今年6月底前开工建设

今年2月,发改委完成了全部三批共1万亿元增发国债项目清单下达工作,将增发国债资金已经落实到约1.5万个具体项目。发改委还将组织召开全国2023年增发国债项目实施推进电视电话会议,通报项目进展和督导情况,对发现的问题及时纠偏整改,进一步压实地方主体责任,推动所有增发国债项目于今年6月底前开工建设。

3、超40城取消首套房贷款利率下限

据不完全统计,截至目前,全国已有40余个城市阶段性取消首套房贷款利率下限。中指研究院市场研究总监陈文静表示,短期来看,我国5年期以上lpr仍具备下调空间,年内降息预期仍在。同时,当前部分城市新房价格仍在波动调整。整体上看,降低房贷利率是当前促进购房需求释放的重要举措之一,预计接下来将有更多城市跟进。

4、前3月全国房地产开发投资同比下降9.5%

1-3月份,全国房地产开发投资22082亿元,同比下降9.5%(按可比口径计算);其中,住宅投资16585亿元,下降10.5%。1-3月份,新建商品房销售面积22668万平方米,同比下降19.4%,其中住宅销售面积下降23.4%。新建商品房销售额21355亿元,下降27.6%,其中住宅销售额下降30.7%。1-3月份,房地产开发企业到位资金25689亿元,同比下降26.0%。

5、中小银行密集调降存款利率

近日,河南、陕西、山西、云南等地多家农商行等中小银行密集调低定期存款利率,无形间激发他们更高的配债热情。一位东部地区农商行资产配置部人士向记者透露,在3年期存款利率下调20个基点后,本周以来他们进一步增持国债。从多方了解到,今年以来多家农商行调低定期存款产品,与他们大幅加仓国债资产存在正相关性。

七、综合观点篇

回顾4月份,国内建材钢价大幅上涨为主,主要受螺纹产量降至低位,钢企供货打折减量,表观需求继续改善,各地库存持续下降,期货盘面强劲反弹,以及钢厂推波助澜等。对于即将到来的5月份,钢市行情如何演绎?具体情况来看,在供应端,钢企盈利面改善,高炉开工率缓慢回升,据中钢协统计,4月中旬全国日产粗钢253.32万吨、环比增长0.26%;在需求端,一季度房地产开发投资同比下降9.5%、跌幅同比扩大,但钢材出口势头增长强劲,制造业、基建投资等单月同比增速回升;在政策端,多部门出台政策支持“以旧换新”,多省市调低房贷利率和降低购房门槛,推动和监督重大项目开工建设,推动西部大开发战略。综合来看,当前钢企盈利面改善,粗钢产量环比增加,后期供应量将相应增加;进入5月份,南方汛期由珠江流域向北推进到长江流域,旱涝并发下终端需求有所受限;国际地缘冲突持续升温,大宗商品上涨波及外矿端;以及市场情绪多变、操作谨慎等,基于此,我们对5月份国内行情持以下判断:涨后整理、谨慎乐观——预计5月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在3810-3920元/吨区间运行。