5月24日西本钢材价格指数走势预警报告(西本资讯)-亚博188网站

2024年05月24日15:02 来源:西本资讯摘要:综合来看,房产政策持续优化调整,基础建设加大投资,制造业和出口势头良好,社会库存资源持续下降;焦炭首轮提降落地,铁矿价格高位盘整,钢企盈利环比上升,后期产量预期增加等,鉴于此,我们对下周市场行情维持持谨慎乐观——蓝色预警,具体来说,西本钢材指数下周将在3890-3990元区间运行。

本期观点:谨慎乐观 高位整理

时间:2024-5-27—2024-5-31

预警色标:蓝色

●市场回顾:期螺合约震荡走强,现货报价涨后整理;

●成本分析:焦炭首轮提降落地,进口矿价高位盘整;

●供需分析:高炉开工环比持平,产量供给略有增加;

●宏观分析:多地房推以旧换新,贷款利率落实下调。

●综合观点:上半周,期螺合约震荡冲高,钢企纷纷调价助涨,投机商进场拿货,钢价接连小幅上涨;下半周,期螺盘面上下试探,采购需求有所放缓,部分商家降价出货,各地钢价稳中整理。下周国内钢市如何演绎?具体情况来看,在供应端,本周高炉开工率81.5%,周环比持平,钢厂盈利率54.11%,周环比增加2.16%。在需求端,去年增发1万亿元国债项目中,开工率超过70%,同时,4月挖掘机产量、汽车和家电出口量均同比增长。在政策端,超70城推住房以旧换新,超长期特别国债仍在发行,落实住房公积金贷款利率下调。综合来看,房产政策持续优化调整,基础建设加大投资,制造业和出口势头良好,社会库存资源持续下降;焦炭首轮提降落地,铁矿价格高位盘整,钢企盈利环比上升,后期产量预期增加等,鉴于此,我们对下周市场行情维持持谨慎乐观——蓝色预警,具体来说,西本钢材指数下周将在3890-3990元区间运行。

一、行情回顾

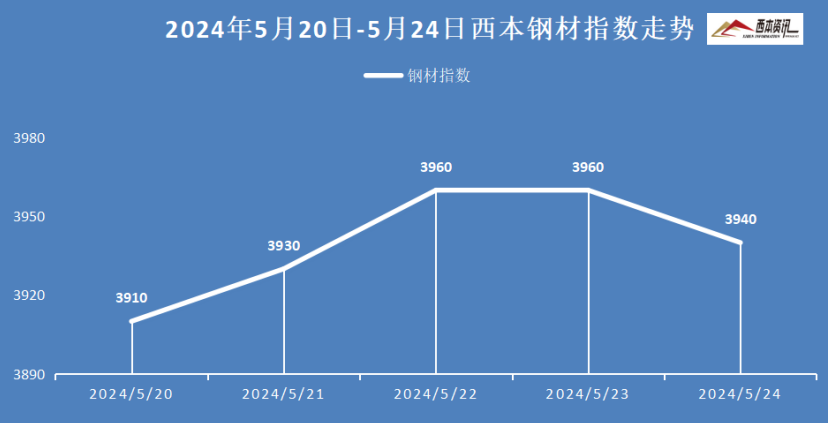

1、西本钢材指数

本周国内建筑钢材整体上涨,截至5月24日,西本指数报在3940,较上周末上涨60。

2、全国市场方面

分区域来看:

上海市场:本周上海建材行情涨后松动,涨幅50-60元/吨。上半周,随着期螺盘面震荡上涨,投机商进程积极,市场交易好转,钢价整体涨幅明显;下半周,多空博弈盘面震荡,市场交易疲软,部分商家低价出货,带动报价小幅松动。截止发稿,市场螺纹主要库存40.25万吨,较节前下降1.72万吨。考虑,库存压力降低,期货影响情绪,预计,下周上海建材行情震荡调整运行。

杭州市场:本周杭州建材行情震荡上涨,周初至周二,期螺合约震荡上涨,市场交易顺畅,周边钢企纷纷上涨,市场报价接连上涨。周中盘面震荡上涨,市场操作谨慎,钢价相对以稳为主。临近周末,期螺盘面反复试探,终端采购有意放缓,部分商家降价出货,钢价跌后持稳观望为主。截止发稿,杭州螺纹主要库存104.4万吨,周环比下降4.2万吨。考虑,终端整体需求一般,库存下降仍存压力等,预计,下周杭州建材行情震荡整理为主。

北京市场:本周北京建材行情震荡偏强,涨幅30-40元/吨。周初,终端采购相对积极,贸易商出货为主,涨价表现谨慎,小幅走高10-20元/吨;随后受盘面继续上涨,市场情绪偏乐观,现货报价继续攀升30-40元/吨。周四开始,市场成交放缓,市场报价松动10元/吨左右。库存方面,本周建材库存减少5万吨至35万吨左右。考虑,供应端有增量预期,部分商家降库为主等,预计,下周北京建材行情高位盘整运行。

二、成本分析

1、原材料

本周国内主要原料表现存在分歧,其中,进口矿价震荡盘整,钢坯行情整体上涨,国产矿表现坚挺,焦炭首轮提降落地,废钢行情偏强运行,分品种来看:

钢坯市场:本周国内钢坯价格涨后平稳,截止发稿,唐山普方坯含税价报3560元/吨,周环比上涨60元/吨。库存方面,唐山主要仓储库存59.36万吨,较上周增加1.3万吨。周初至周中,期螺合约震荡攀高,贸易环节交易增量,调坯轧材谨慎,按需采购为主。周四至周五,期螺走势反复试探,成交量有所缩减,坯料厂商持稳观望。考虑,调坯轧材开工率小幅下降,市场操作谨慎等,预计,下周国内钢坯行情震荡调整为主。

焦煤市场:本周国内焦煤市场止跌趋稳,部分区域有补跌现象。受下游焦炭首轮下跌影响,市场情绪不佳,部分煤种有补跌现象,不过,下半周双焦盘面走强,投机商进场拿货增多,同时,焦企库存降至中低水平,补库需求仍在,支撑焦煤价格止跌趋稳。考虑,煤矿出货改善,但焦企利润压缩,高价煤接受度不高等,预计,下周国内焦煤市场保持弱稳运行。

焦炭市场:本周国内焦炭首轮提降100-110元/吨基本落地。受原料煤成本支撑下降,以及钢厂压价情况下,首轮提降快速落地,随后期货盘面走强,原料煤止跌趋稳,部分煤种出现探涨,使得焦炭市场预期再度转强。现焦企厂内库存并未明显累积,同时钢厂利润改善,铁水产量维持高位,刚需支撑较强。考虑,焦炭供需维持平衡,钢焦均微利生产等,预计,下周国内焦炭市场维持平稳运行。

废钢市场:本周国内废钢市场偏强运行,涨幅30-60元/吨。主要废钢供应量减少,以及成材上涨提升信心。其中,华东地区主要收废价格大幅拉涨50-80元/吨。带动周边废钢价格跟涨20-60元/吨;华北地区废钢资源偏紧,主要钢厂继续拉涨20-50元/吨吸货。考虑,废钢刚需存在支撑,但铁水成本下降,压制废钢价格难有较好表现,预计,下周国内废钢市场震荡盘整运行。

铁矿市场:本周进口矿行情震荡整理,截止发稿,青岛港61.5%pb粉报价886元/吨,环比上涨5元/吨;港口方面,主要港口矿石库存14857万吨,环比增加50万吨。国内矿选企业库存一般,铁精粉报价相对坚挺;进口矿商报价积极性尚可,钢厂询盘采购较为谨慎,按需采购为主,主要品种:pb粉、纽曼粉、金布巴粉60.5%、纽曼筛后块等。基于,港口资源供应充足,高炉开工率保持稳定,预计,下周进口矿行情窄幅震荡调整为主。

三、供给和需求分析

从社会库存来看,全国主要样本城市螺纹钢累计库存584.02万吨,周环比下降31.72万吨;线材累计库存87.24万吨,周环比下降2.36万吨;五大钢材品种累计库存1297.57万吨,周环比下降43.64万吨。

四、宏观信息

1、超百城下调首套房贷利率下限

今年4月以来,全国已经有超100个城市下调了首套房贷利率下限。以拉萨为代表的部分地区,个人住房公积金贷款利率进入“1”时代。此前,商业房贷利率持续下降,商业房贷与公积金贷款利率差持续缩小,本次公积金贷款利率下调符合市场预期。我国住房公积金覆盖约1.7亿人,且覆盖人群数量不断增长,公积金利率下调将推动公积金缴存职工的购房成本下行。

2、4月份中国钢筋产量同比下降

国家统计局数据显示,2024年4月份,中国钢筋产量为1634.3万吨,同比下降21.7%;1-4月累计产量为6630.6万吨,同比下降12.8%。4月份,中国线材(盘条)产量为1075.3万吨,同比下降11.4%;1-4月累计产量为4288.3万吨,同比下降7.1%。

3、前4月土地使用权出让收入额同比下降

2024年4月财政收支情况,1-4月,全国政府性基金预算收入13484亿元,同比下降7.7%。分中央和地方看,中央政府性基金预算收入1326亿元,同比增长11.1%;地方政府性基金预算本级收入12158亿元,同比下降9.3%,其中,国有土地使用权出让收入10536亿元,同比下降10.4%。

4、做好住房公积金个人住房贷款利率下调工作

通知要求,自2024年5月18日起,下调个人住房公积金贷款利率0.25个百分点,5年以下(含5年)和5年以上首套个人住房公积金贷款利率分别调整为2.35%和2.85%,5年以下(含5年)和5年以上第二套个人住房公积金贷款利率分别调整为不低于2.775%和3.325%。

5、4月中国出口汽车56万辆,同比增31.2%

5月18日,海关总署最新数据显示,2024年4月中国出口汽车56万辆,同比增长31.2%;1-4月累计出口汽车188万辆,同比增长26%。2024年4月中国进口汽车5万辆,同比下降16.8%;1-4月累计进口汽车21万辆,同比下降7.6%。

五、综合观点

上半周,期螺合约震荡冲高,钢企纷纷调价助涨,投机商进场拿货,钢价接连小幅上涨;下半周,期螺盘面上下试探,采购需求有所放缓,部分商家降价出货,各地钢价稳中整理。下周国内钢市如何演绎?具体情况来看,在供应端,本周高炉开工率81.5%,周环比持平,钢厂盈利率54.11%,周环比增加2.16%。在需求端,去年增发1万亿元国债项目中,开工率超过70%,同时,4月挖掘机产量、汽车和家电出口量均同比增长。在政策端,超70城推住房以旧换新,超长期特别国债仍在发行,落实住房公积金贷款利率下调。综合来看,房产政策持续优化调整,基础建设加大投资,制造业和出口势头良好,社会库存资源持续下降;焦炭首轮提降落地,铁矿价格高位盘整,钢企盈利环比上升,后期产量预期增加等,鉴于此,我们对下周市场行情维持持谨慎乐观——蓝色预警,具体来说,西本钢材指数下周将在3890-3990元区间运行。