2024年6月西本钢材价格指数走势预警报告(西本资讯)-亚博188网站

2024年05月31日14:50 来源:西本资讯摘要:综合来看,进入6月,我国将全面进入汛期,高温雨水影响户外施工,但钢厂盈利率减少,粗钢产量连续下降;焦炭首轮提降落地,后期仍有下跌空间,矿石港口库存创年内新高,基本面供强需弱;国务院发布降碳行动方案,继续实施粗钢产量调控;国际局势错综复杂,以及市场情绪谨慎多变等,基于此,我们对6月份国内行情持以下判断:供需下降、震荡偏弱——预计6月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在3840-3940元/吨区间运行。

本期观点:供需下降 震荡偏弱

时间:2024-6-1—2024-6-30

关键词 政策 产量 需求 成本

本期导读:

●行情回顾:多空博弈盘面震荡,钢市行情窄幅震荡;

●供给分析:钢企盈利小幅下滑,粗钢产量两周下降;

●需求分析:房产投资降幅扩大,基础建设加大投资;

●成本分析:焦炭首轮提降落地,铁矿行情震荡盘整;

●宏观分析:宏观政策持续加码,房产政策持续优化。

●综合观点:回顾5月份,宏观政策加码托底,房产政策持续优化,然而,下游表观需求触顶转弱,去库存降速持续放缓,市场乐观情绪有所降温,投机情绪跟随期货波动,交易节奏频繁切换,国内建筑钢价震荡调整为主。对于即将到来的6月份,钢市行情如何演绎?具体情况来看,在供应端,高炉开工率环比增加,但炼铁产量利用率减少,铁水产量两周下降。在需求端,前4月房地产投资跌幅同比扩大,但基础建设加大投资,制造业和钢材出口势头良好。在政策端,万亿超长期特别国债相继发行,超百城下调首套房贷利率下限,超70城支持住房“以旧换新”。综合来看,进入6月,我国将全面进入汛期,高温雨水影响户外施工,但钢厂盈利率减少,粗钢产量连续下降;焦炭首轮提降落地,后期仍有下跌空间,矿石港口库存创年内新高,基本面供强需弱;国务院发布降碳行动方案,继续实施粗钢产量调控;国际局势错综复杂,以及市场情绪谨慎多变等,基于此,我们对6月份国内行情持以下判断:供需下降、震荡偏弱——预计6月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在3840-3940元/吨区间运行。

一、行情回顾篇

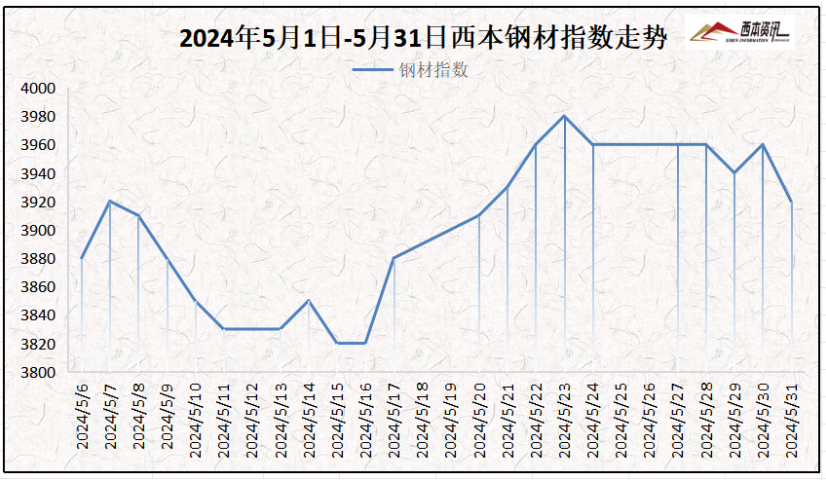

截止5月31日,西本钢材指数收在3920,较上月末上涨40,较去年同期价格大涨170,较去年同期上涨4.47%。

具体来看,五一假期归来,期螺短暂涨后接连下挫,终端采购有意放缓,各地报价涨后回调。5月中旬,期螺盘整后再现拉涨,钢企纷纷调价助涨,投机商进场采购,情绪提振钢价探涨。5月下旬,多空博弈盘面反复试探,商家操作谨慎,各地钢价弱势整理。

6月市场行情又将如何演绎?钢企盈利情况咋样?焦炭下跌势头是否延续?社会库存是否继续下降?原料生产成本是增是减?带着诸多问题,一起来看6月国内钢材行情分析报告。

二、供给分析篇

1、国内建筑钢材库存现状分析

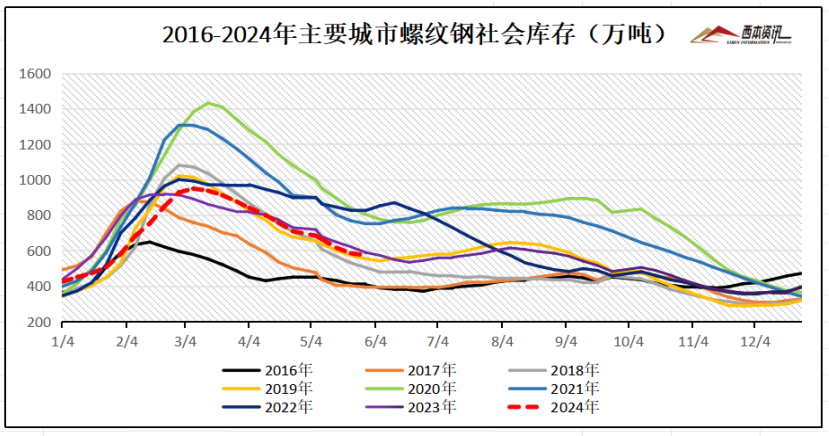

西本新干线监测库存数据显示,截至5月30日,全国主要样本城市螺纹钢累计库存573.95万吨,月环比下降134.65万吨,较去年同期下降46.94万吨;线材累计库存85.72万吨,月环比下降16.91万吨,较去年同期下降37.86万吨;五大钢材品种累计库存1286.43万吨,月环比下降150.2万吨,较去年同期增加36.12万吨。

从钢厂库存来看,据中钢协数据显示,2024 年 5月中旬末,重点统计钢铁企业钢材库存量约 1682.64万吨,比上一旬(即5月上旬) 增加 54.7万吨、上升3.36%;比上月同旬减少 128.97万吨、下降 7.12%;比去年同旬增加 56.18万吨、上升3.45%;比前年同旬减少 315.11万吨、下降15.77%。

2、国内钢材供给现状分析

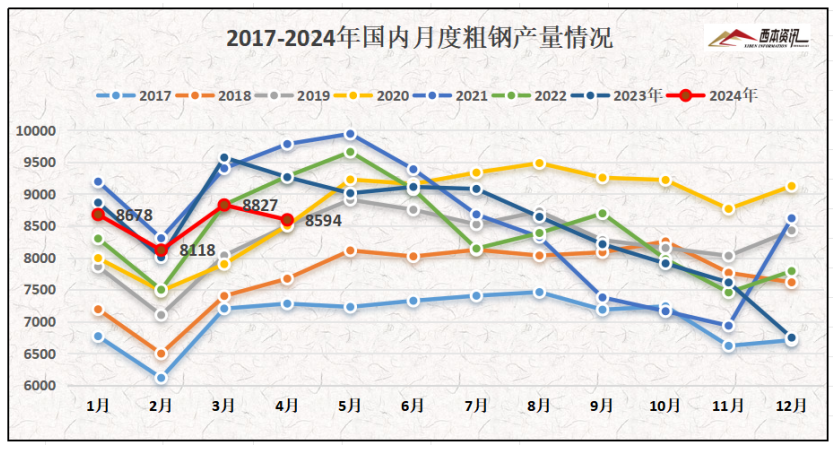

从钢厂生产情况来看,国家统计局数据显示,2024年4月份,我国粗钢产量8594万吨,同比下降7.2%;4月份全国粗钢日均产量286.47万吨,环比上升0.61%;1-4月,我国粗钢产量34367万吨,同比下降3%。

2024年4月份,我国生铁产量7163万吨,同比下降8%;4月份生铁日均产量238.77万吨,环比增长1.87%;1-4月,我国生铁产量28499万吨,同比下降4.3%。

2024年4月份,我国钢材产量11652万吨,同比下降1.6%;4月份钢材日均产量388.4万吨,环比下降2.4%;1-4月,我国钢材产量45103万吨,同比增长2.9%。

3、国内钢材进出口现状分析

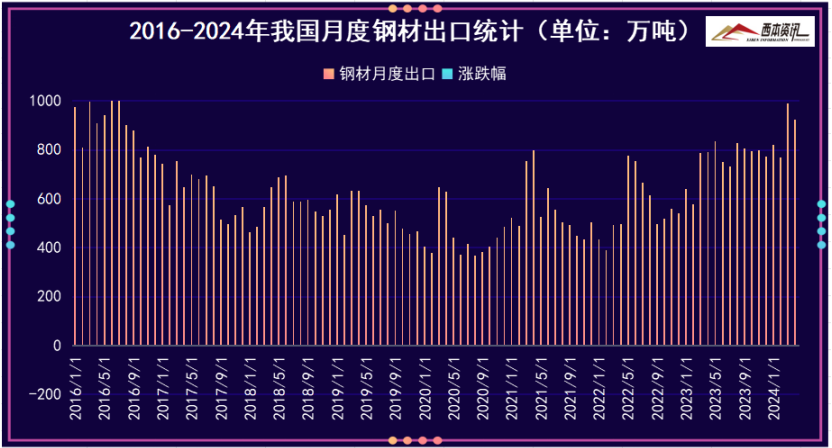

从钢材进出口数据来看,海关总署数据显示,2024年4月中国出口钢材922.4万吨,较上月减少66.4万吨,环比下降6.7%;1-4月累计出口钢材3502.4万吨,同比增长27%。4月中国进口钢材65.8万吨,较上月增加4.1万吨,环比增长6.6%;1-4月累计进口钢材240.5万吨,同比下降3.7%。

三、需求形势篇

1、全国建筑钢材销量走势分析

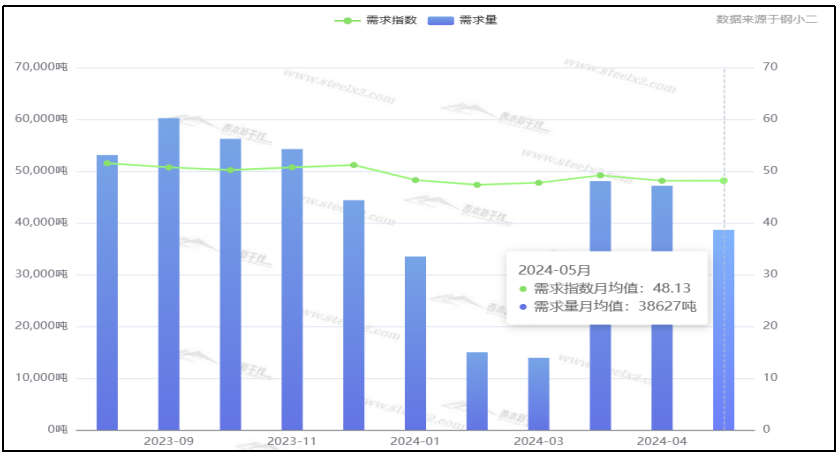

5月中上旬,高炉开工率小幅提升,建材供应量小幅增加。然而,房地产投资持续下滑,以及华南地区持续暴雨天气,建筑钢市交易呈现疲态。5月下旬,钢厂盈利减少1.3%至52.81%,铁水达产量见顶转降,终端需求不及预期,虽政策利多加码托底,但需求多数情况依旧不理想,社会库存降幅持续放缓。由此可见,5月份钢材需求量环比下降。即将踏入6月份,我国将全面进入汛期,南方将进入主汛期,高温雨水影响户外施工,届时,下游表观需求量将受到影响。据钢小二平台采样数据显示,5月份螺纹钢需求指数月环比下降18%。

2、国内房地产投资分析

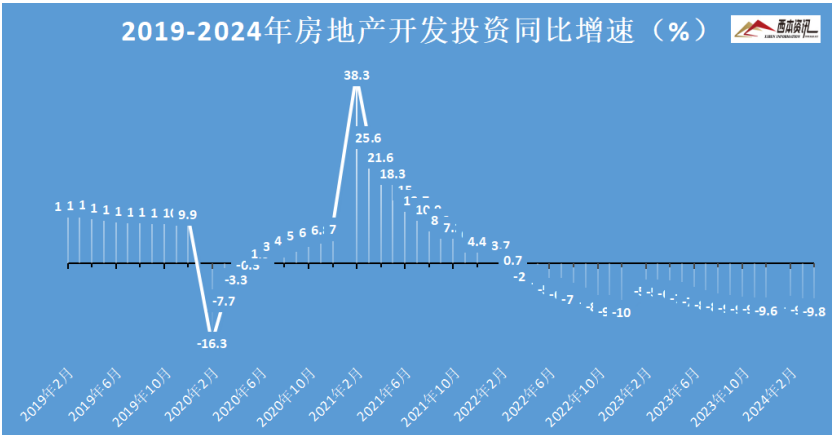

统计局数据显示,1-4月份,全国房地产开发投资30928亿元,同比下降9.8%。1-4月份,房地产开发企业房屋施工面积687544万平方米,同比下降10.8%。1-4月房屋新开工面积23510万平方米,下降24.6%。1-4月房屋竣工面积18860万平方米,下降20.4%。1-4月份,房地产开发企业到位资金34036亿元,同比下降24.9%。

四、成本分析篇

据西本资讯跟踪的数据显示,截止5月30日,唐山地区普碳方坯出厂价格3550元/吨,较上月末上涨90元/吨;江苏地区废钢价格为2520元/吨,较上月末上涨50元/吨;山西地区一级焦炭价格为1800元/吨,较上月末价格持平;澳大利亚61.5%粉矿青岛港价格为873元/吨,较上月末相对持平。

由上可见,5月份主要原料价格震荡盘整,其中,钢坯和废钢受成材价格走势影响较大;焦炭本月先涨后跌基本持平;铁精粉价格相对坚挺,进口矿价格窄幅震荡整理。即将步入6月份,焦炭仍有1-2轮下跌空间;矿石港口库存承压,钢企采购比较谨慎;预计,6月份钢材生产成本震荡下移。

五、国际钢市篇

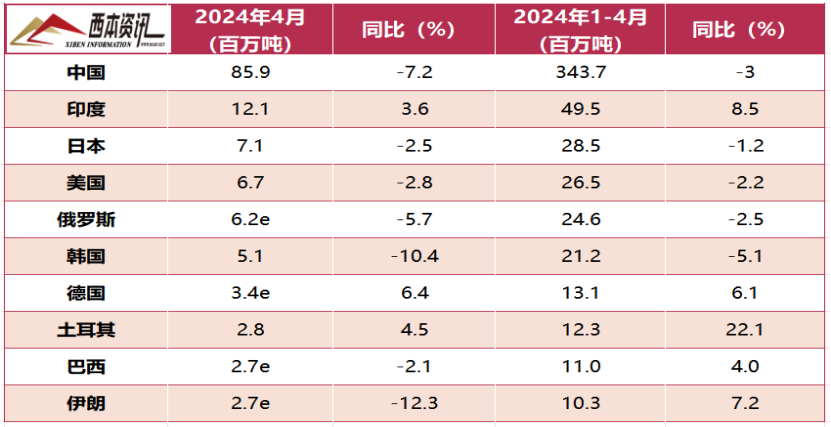

世界钢铁协会数据显示,2024年4月全球71个纳入世界钢铁协会统计国家的粗钢产量为1.557亿吨,同比下降5%。

2024年4月,中国粗钢产量为8594万吨,同比下降7.2%;印度粗钢产量为1210万吨,同比提高3.6%;日本粗钢产量为710万吨,同比下降2.5%;美国粗钢产量为670万吨,同比下降2.8%;俄罗斯粗钢预估产量为620万吨,同比下降5.7%;韩国粗钢产量为510万吨,同比下降10.4%;德国粗钢预估产量为340万吨,同比提高6.4%;土耳其粗钢产量为280万吨,同比提高4.5%;巴西粗钢预估产量为270万吨,同比下降2.1%;伊朗粗钢预估产量为270万吨,同比下降12.3%。

六、宏观信息篇

1、继续实施粗钢产量调控。

近期国务院发布《2024—2025 年节能降碳行动方案》(下文简称《方案》,明确指出“严格落实钢铁产能置换,严防“地条钢”产能死灰复燃。“十四五”前三年节能降碳指标完成进度滞后的地区,“十四五”后两年原则上不得新增钢铁产能”。同时,《方案》指出“到 2025 年电炉钢产量占粗钢总产量比例力争提升至 15%,废钢利用量达到 3 亿吨”。调控粗钢产量及废钢资源的充分利用,都将有效缓解钢铁成本端的上行压力,钢铁行业利润或将逐步恢复。

2、全国已有超70城表态支持住房“以旧换新”

截至5月27日,全国已有超70城表态支持住房“以旧换新”“收旧换新”,但仍处于政策探索阶段。方式主要包括两种:一是房企联合经纪机构对旧房优先推售,若一定期限内旧房售出则按流程购买新房。二是开发商或国资平台收购旧房,售房款用于购买指定新房项目。

3、万亿超长期特别国债开闸发行

5月17日将发行一支30年期特别国债,标志着今年万亿超长期国债开闸发行。根据财政部安排,今年计划发行的1万亿元超长期特别国债分为20年、30年、50年三个品种。今年的首支20年期特别国债将于5月24日发行,首支50年期特别国债将于6月14日发行。从发行时间看,二季度发行6次,三季度发行10次,四季度发行6次,发行时间主要集中在三季度。

4、前4月全国房地产开发投资同比下降

1-4月份,全国房地产开发投资30928亿元,同比下降9.8%;其中,住宅投资23392亿元,下降10.5%。1-4月份,房地产开发企业房屋施工面积687544万平方米,同比下降10.8%。其中,住宅施工面积480647万平方米,下降11.4%。房屋新开工面积23510万平方米,下降24.6%。房屋竣工面积18860万平方米,下降20.4%。

5、超百城下调首套房贷利率下限

今年4月以来,全国已经有超100个城市下调了首套房贷利率下限。以拉萨为代表的部分地区,个人住房公积金贷款利率进入“1”时代。此前,商业房贷利率持续下降,商业房贷与公积金贷款利率差持续缩小。我国住房公积金覆盖约1.7亿人,且覆盖人群数量不断增长,公积金利率下调将推动公积金缴存职工的购房成本下行。

七、综合观点篇

回顾5月份,宏观政策加码托底,房产政策持续优化,然而,下游表观需求触顶转弱,去库存降速持续放缓,市场乐观情绪有所降温,投机情绪跟随期货波动,交易节奏频繁切换,国内建筑钢价震荡调整为主。对于即将到来的6月份,钢市行情如何演绎?具体情况来看,在供应端,高炉开工率环比增加,但炼铁产量利用率减少,铁水产量两周下降。在需求端,前4月房地产投资跌幅同比扩大,但基础建设加大投资,制造业和钢材出口势头良好。在政策端,万亿超长期特别国债相继发行,超百城下调首套房贷利率下限,超70城支持住房“以旧换新”。综合来看,进入6月,我国将全面进入汛期,高温雨水影响户外施工,但钢厂盈利率减少,粗钢产量连续下降;焦炭首轮提降落地,后期仍有下跌空间,矿石港口库存创年内新高,基本面供强需弱;国务院发布降碳行动方案,继续实施粗钢产量调控;国际局势错综复杂,以及市场情绪谨慎多变等,基于此,我们对6月份国内行情持以下判断:供需下降、震荡偏弱——预计6月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在3840-3940元/吨区间运行。