2024年7月西本钢材价格指数走势预警报告(西本资讯)-亚博188网站

2024年06月28日13:11 来源:西本资讯摘要:综合来看,经过6月份钢价大跌后,当前建筑钢企难有盈利,减产挺价意愿增强;原料煤价格上涨,焦炭成本提高,铁矿价格低位盘整,钢企生产成本存有支撑;7月全国依旧高温多雨,终端需求仍处淡季;另外,关注7月中旬召开二十届三中全会,以及粗钢产量调控政策等。鉴于此,我们对7月份国内建筑钢行情持以下判断:供需均弱,窄幅震荡——预计7月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在3630-3730元/吨区间运行。

本期观点:供需均弱 窄幅震荡

时间:2024-7-1—2024-7-31

关键词 政策 产量 需求 成本

本期导读:

●行情回顾:期货盘面连续下滑,钢材价格弱势大跌;

●供给分析:板强螺弱盈利下降,建材产量处于低位;

●需求分析:房产投资降幅扩大,基建制造需求尚可;

●成本分析:焦炭价格先跌后涨,铁矿行情跌后盘整;

●宏观分析:实施粗钢产量调控,房产政策持续优化。

●综合观点:回顾六月份,北方持续高温,南方强降雨频繁,终端户外施工受限,梅雨淡季需求疲软,螺纹三周小幅累库,期螺空头打压强劲,市场情绪低迷,各地钢价连续弱势下跌。即将到来的7月份,钢市行情如何演绎?具体情况来看,在供应端,6月中旬,高炉开工率处于高位,铁水产量创年内新高,随着盈利不断收窄,下旬铁水产量触顶回调。在需求端,房地产投资跌幅继续扩大,又遭遇北旱南涝,表观需求下滑至低位,但基建、制造业以及钢材出口势头保持良好。综合来看,经过6月份钢价大跌后,当前建筑钢企难有盈利,减量挺价意愿增强;原料煤价格上涨,焦炭生产成本上升,铁矿价格低位盘整,钢企生产成本存有支撑;7月全国依旧高温多雨,终端需求仍处淡季;另外,关注7月中旬召开二十届三中全会,以及粗钢产量调控政策等。鉴于此,我们对7月份国内建筑钢行情持以下判断:供需均弱,窄幅震荡——预计7月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在3630-3730元/吨区间运行。

一、行情回顾篇

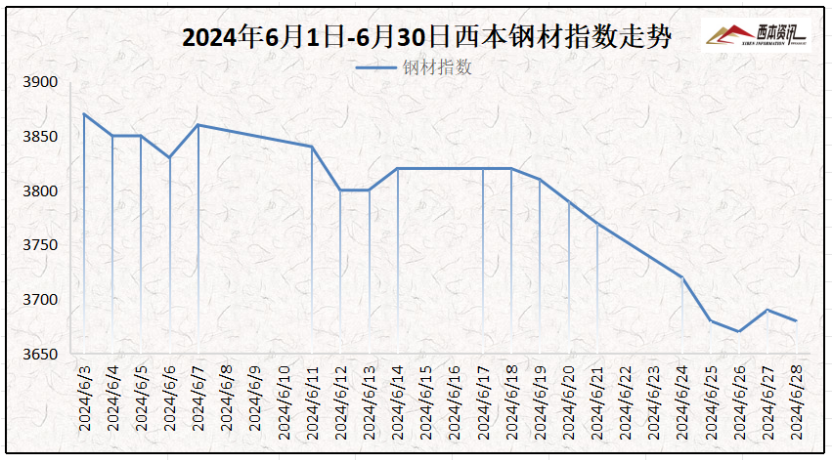

截止6月28日,西本钢材指数收在3680,较上月末下跌240,较去年同期价格下跌330,较去年同期下跌8.1%。

具体来看,进入6月上旬,终端需求低迷,各地钢价连续下跌,受粗钢调控政策发酵,盘面一度止跌反弹,但盘面昙花一现,随后钢价再度走弱。6月中旬,长三角地区相继入梅,淡季需求越发明显,螺纹止降累库,钢价偏弱调整;6月下旬,期螺空头强劲,市场交易疲软,螺纹延续累库,各地报价继续下探。

7月行情又将如何演绎?钢企盈利情况咋样?焦炭先跌后涨走势如何?下游表需情况如何?原料生产成本咋样?粗钢调控是否执行?带着诸多问题,一起来看7月国内钢材行情分析报告。

二、供给分析篇

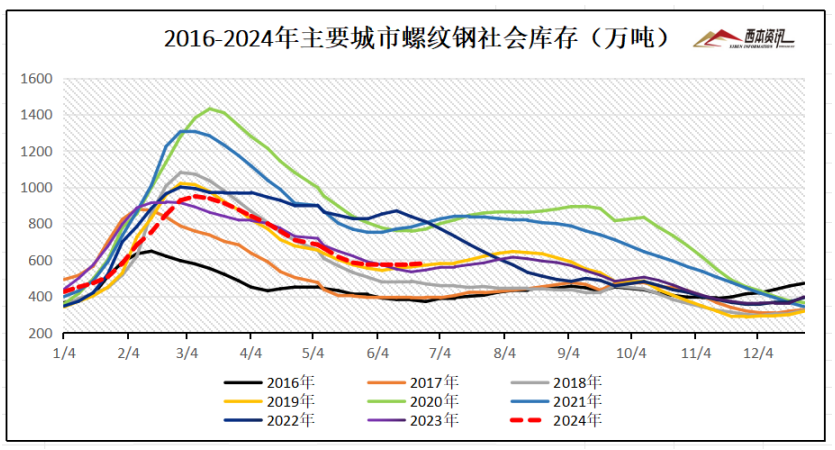

1、国内建筑钢材库存现状分析

西本新干线监测库存数据显示,截至6月27日,全国主要样本城市螺纹钢累计库存580.98万吨,月环比增加7.03万吨,较去年同期增加37.17万吨;线材累计库存85.68万吨,月环比下降0.04万吨,较去年同期下降5.2万吨;五大钢材品种累计库存1280.88万吨,月环比下降5.55万吨,较去年同期增加148.18万吨。

从钢厂库存来看,据中钢协数据显示,2024年6月中旬末,重点统计钢铁企业钢材库存量约1642.58万吨,比上一旬(即6月上旬)增加33.95万吨、上升2.11%;比上月同旬减少40.06万吨、下降2.38%;比去年同旬增加20.38万吨、上升1.26%;比前年同旬减少409.75万吨、下降19.96%。

2、国内钢材供给现状分析

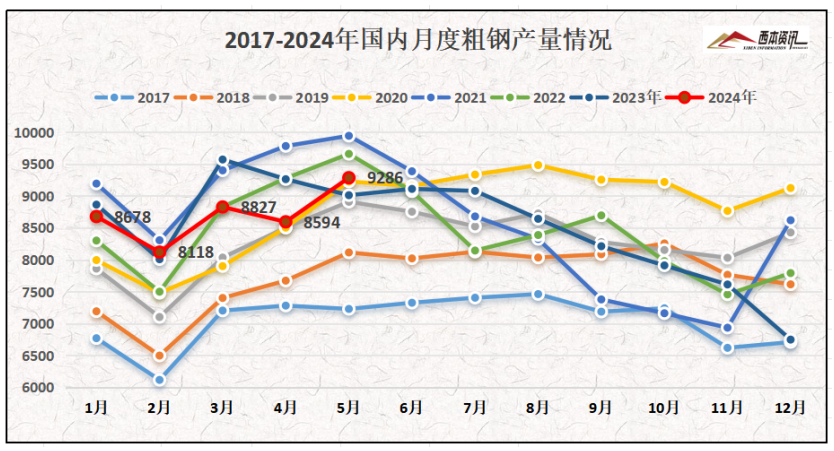

从钢厂生产情况来看,国家统计局数据显示,2024年5月,中国粗钢产量9286万吨,同比增长2.7%;生铁产量7613万吨,同比下降1.2%;钢材产量12270万吨,同比增长3.4%。

1-5月,中国粗钢产量43861万吨,同比下降1.4%;生铁产量36113万吨,同比下降3.7%;钢材产量57405万吨,同比增长2.9%。

3、国内钢材进出口现状分析

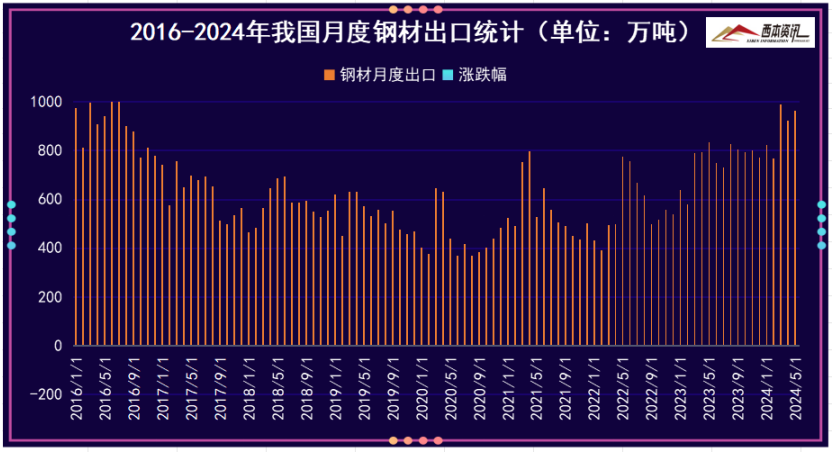

从钢材进出口数据来看,海关总署数据显示,2024年5月中国出口钢材963.1万吨,较上月增加40.7万吨,环比增长4.4%;1-5月累计出口钢材4465.5万吨,同比增长24.7%。5月中国进口钢材63.7万吨,较上月减少2.1万吨,环比下降3.2%;1-5月累计进口钢材304.3万吨,同比下降2.7%。

三、需求形势篇

1、全国建筑钢材销量走势分析

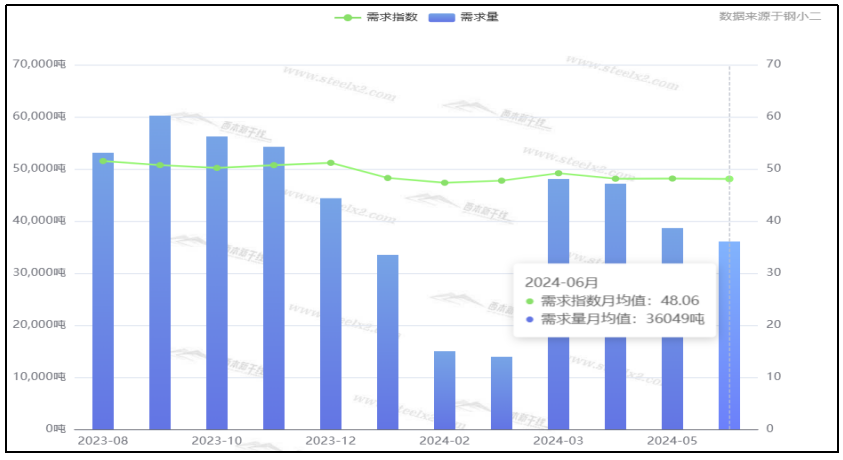

6月份,建筑钢材相继受制于端午假期、中高考、农忙、环保督查、高温暴雨等,终端户外施工进度放缓,建材消费淡季明显,市场成交下滑,螺纹累库压力增加。即将进入7月份,天气因素对施工影响还将继续,建筑钢材表需仍受抑制。据钢小二平台采样数据显示,6月份螺纹钢需求指数月环比下降6.5%。

2、国内房地产投资分析

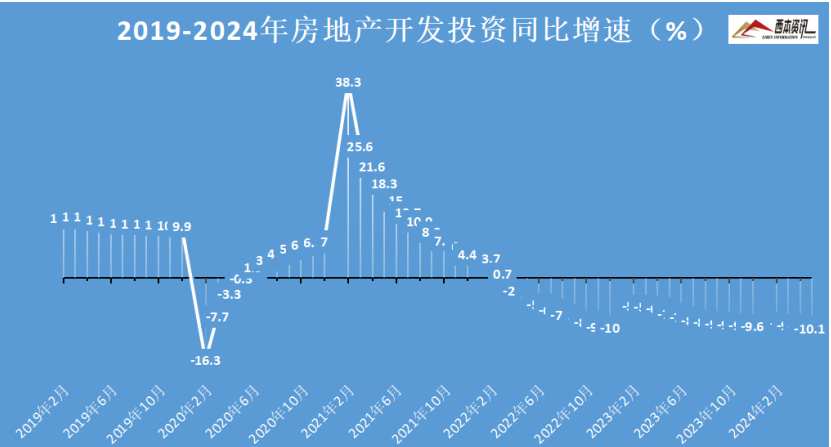

统计局数据显示,1-5月份,全国房地产开发投资40632亿元,同比下降10.1%。1-5月份,房地产开发企业房屋施工面积688896万平方米,同比下降11.6%。1-5月房屋新开工面积30090万平方米,下降24.2%。1-5月房屋竣工面积22245万平方米,下降20.1%。1-5月份,房地产开发企业到位资金42571亿元,同比下降24.3%。

四、成本分析篇

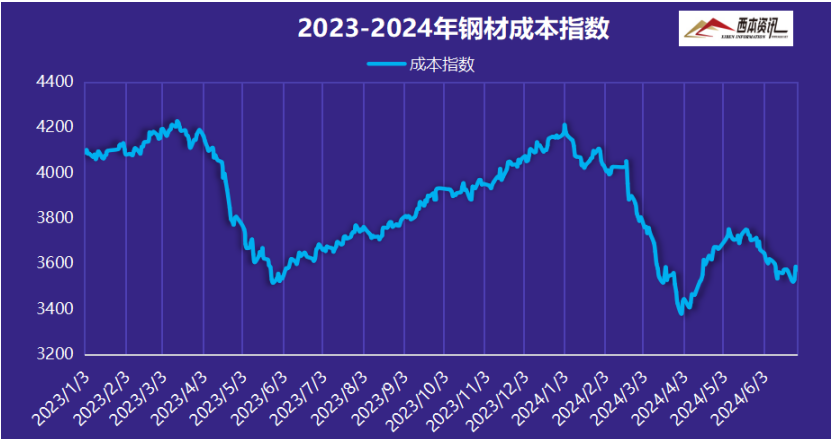

据西本资讯跟踪的数据显示,截止6月28日,唐山地区普碳方坯出厂价格3300元/吨,较上月末下跌210元/吨;江苏地区废钢价格为2410元/吨,较上月末下跌110元/吨;山西地区一级焦炭价格为1800元/吨,较上月末价格持平;澳大利亚61.5%粉矿青岛港价格为819元/吨,较上月末下跌44元/吨。

由上可见,6月份主要原料价格整体下移,其中,钢坯和废钢受成材影响价格下跌;焦炭本月先跌后涨基本持平;铁精粉价格小幅阴跌,进口矿行情震荡回调。即将步入7月,终端需求依然淡季,钢企盈利水平下降,铁水产量预期略减,但焦炭成本存有支撑,铁矿成本相对坚挺,预计,生产成本或将窄幅震荡整理。

五、国际钢市篇

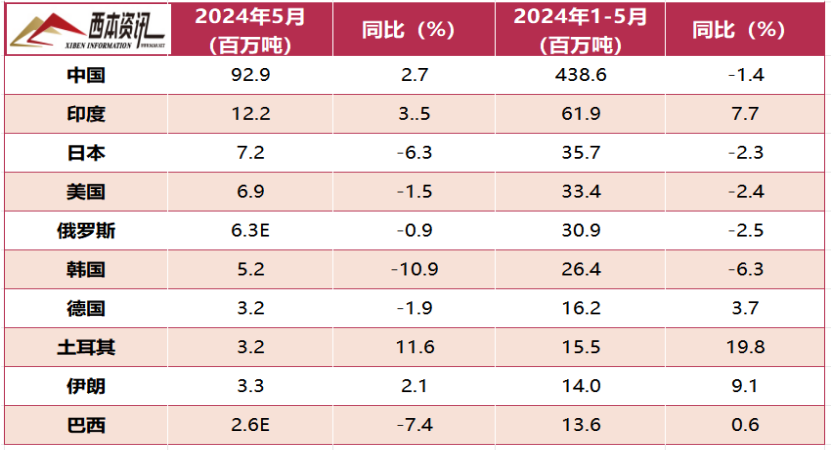

世界钢铁协会数据显示,2024年5月全球71个纳入世界钢铁协会统计国家的粗钢产量为1.651亿吨,同比提高1.5%。

2024年5月,中国粗钢产量为9286万吨,同比提高2.7%;印度粗钢产量为1220万吨,同比提高3.5%;日本粗钢产量为720万吨,同比下降6.3%;美国粗钢产量为690万吨,同比下降1.5%;俄罗斯粗钢预估产量为630万吨,同比下降0.9%;韩国粗钢产量为520万吨,同比下降10.9%;德国粗钢产量为320万吨,同比下降1.9%;土耳其粗钢产量为320万吨,同比提高11.6%;伊朗粗钢产量为330万吨,同比提高2.1%;巴西粗钢预估产量为260万吨,同比下降7.4%。

六、宏观信息篇

1、国务院:2024年继续实施粗钢产量调控

国务院印发《2024—2025年节能降碳行动方案》,要求加强钢铁产能产量调控,2024年继续实施粗钢产量调控;大力发展高性能特种钢等高端钢铁产品,严控低附加值基础原材料产品出口;推行钢铁、焦化、烧结一体化布局,大幅减少独立焦化、烧结和热轧企业及工序;支持发展电炉短流程炼钢,2025年底电炉钢产量占比提升至15%,废钢利用量达到3亿吨;严格合理控制煤炭消费,重点削减非电力用煤。

2、长江中下游6月18日进入梅雨期

长江中下游6月18日已进入梅雨期。6月18日至25日,长江干流附近及以南有持续性强降雨,强度以大到暴雨为主。长江防总、长江委已于6月17日至18日针对江西、湖南、贵州、湖北、安徽、江苏分别启动防汛ⅳ级应急响应和洪水防御ⅳ级应急响应。

3、第二批新增政府债额度已下达

财政部日前下达福建省2024年新增政府债务限额1824亿元,传递出第二批新增债务限额已下达的信号;同时,各地已公布的三季度地方债计划发行规模合计超过2万亿元。专家认为,三季度将是地方债发行高峰,随着债券发行使用节奏加快,基建投资增速将获明显支撑。

4、前5月26省卖地收入下滑

6月24日,财政部公布2024年5月财政收支情况。今年前5个月,地方政府性基金中的国有土地使用权出让收入(下称“土地出让收入”)12810亿元,同比下降14%,降幅较前4个月扩大3.6个百分点。粤开证券首席经济学家罗志恒表示,土地市场低迷,预计2024年土地财政收入可能进一步下降。

5、6月中旬重点钢企粗钢日产218.51万吨

据中钢协,2024年6月中旬,重点统计钢铁企业共生产粗钢2185.12万吨、生铁1960.15万吨、钢材2098.05万吨。其中,粗钢日产218.51万吨,环比下降2.81%,同口径比去年同期下降3.43%;生铁日产196.01万吨,环比下降1.46%,同口径比去年同期下降2.87%;钢材日产209.80万吨,环比下降1.02%,同口径比去年同期下降3.21%。

七、综合观点篇

回顾六月份,北方持续高温,南方强降雨频繁,终端户外施工受限,梅雨淡季需求疲软,螺纹三周小幅累库,期螺空头打压强劲,市场情绪低迷,各地钢价连续弱势下跌。即将到来的7月份,钢市行情如何演绎?具体情况来看,在供应端,6月中旬,高炉开工率处于高位,铁水产量创年内新高,随着盈利不断收窄,下旬铁水产量触顶回调。在需求端,房地产投资跌幅继续扩大,又遭遇北旱南涝,表需滑落至低位,但基建、制造业以及钢材出口势头保持良好。综合来看,经过6月份钢价大跌后,当前建筑钢企难有盈利,减产挺价意愿增强;原料煤价格上涨,焦炭成本提高,铁矿价格低位盘整,钢企生产成本存有支撑;7月全国依旧高温多雨,终端需求仍处淡季;另外,关注7月中旬召开二十届三中全会,以及粗钢产量调控政策等。鉴于此,我们对7月份国内建筑钢行情持以下判断:供需均弱,窄幅震荡——预计7月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在3630-3730元/吨区间运行。