[库存看市场]库存继续回升,钢价低位反复(西本资讯)-亚博188网站

2024年07月06日06:15 来源:西本资讯摘要:接下来,预计终端需求平淡,投机需求静默,期货频繁波动,现货低位反复。当前行情处于“试探”阶段,上下空间受到限制。

本周(7月1日—7月5日),西本资讯监测的数据显示,截止7月5日,全国69个主要市场25mm规格三级螺纹钢平均价格为3803元/吨,周环比上涨46元;高线hpb300φ6.5mm为3995元/吨,周环比上涨52元。

本期,全国各地市场建筑钢材震荡收高:其中,北方需求不旺,涨幅较小;南方情绪扰动,先涨后跌。本周西本钢材指数上移,成本指数提升,显示长流程钢厂利润空间未能拓展;本周螺纹钢期货主力合约冲高回落,对现货市场有示范作用。(下图为红色线条为钢材指数,黄色线条为成本指数)

期货方面,本周黑色系主力合约剧烈震荡。其中,热卷2410合约周五收在3763元,环比上周五夜盘3748元上涨15元;螺纹钢2410合约周五收在3562元/吨,环比上周五夜盘3535元上涨27元;从全周走势情况看,原料端矿焦起伏,成材端螺卷跟随。

回首本期,消息面依旧平淡,原料价格上移,螺纹现货起落,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

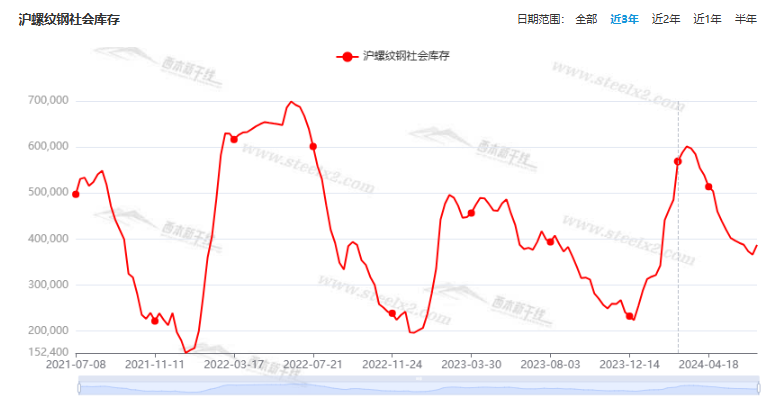

据西本资讯监测库存数据:截至7月4日,沪市螺纹钢库存总量为38.75万吨,周环比增加2.13万吨,增幅为5.82%(见下图);目前库存量较上年同期(7月6日的37.68万吨)增加1.07万吨,增幅为2.84%。本周沪市螺纹钢库存环比增加,主要是因为部分资源集中到货。

本期,西本资讯监测的沪市线螺周终端采购量为1.63万吨,周环比增加10.14%(见下图)。本周,终端采购量环比回升,主要是因为“出梅”之后,部分工地补货。

本期西本钢材指数回升,市场价格小涨:周一,震荡抬高;周二,稳中波动;周三,盘中拉升;周四,涨势放缓;周五,再次回落。当下上海市场现状是:库存环比增加,需求小幅提升,厂家随行就市,商家关注成交。本周市场价格先扬后抑,预计下周区间调整。

二、库存总结分析

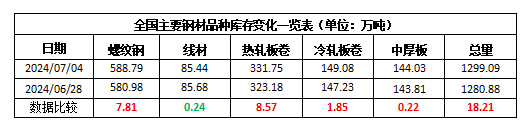

本期,全国35个主要市场样本仓库钢材总库存量为1299.09万吨,周环比增加18.21万吨,增幅为1.42%。主要钢材品种中,螺纹钢库存量为588.79万吨,环比增加7.81万吨,增幅为1.34%;线盘库存量为85.44万吨,周环比减少0.24万吨,降幅为0.28%;热轧卷板库存量为331.75万吨,周环比增加8.57万吨,增幅为2.65%;中厚板库存量为144.03万吨,周环比增加0.22万吨,增幅为0.15%;冷卷板库存量为149.08万吨,周环比增加1.85万吨,增幅为1.26%。

据西本资讯历史数据,当前库存总量较上年同期(2023年7月6日的1159.62万吨)增加139.47万吨,增幅为12.03%,环比增幅继续缩小。分品种看,本期五大钢材品种库存中,除线盘外,其它品种库存环比回升。(见下图)

本周,华东区域建筑钢价格环比小幅上调;其中,福建市场涨幅较大。截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流基准价格从3310元到3530元/吨不等,周环比上移10-30元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

6月份中国制造业采购经理指数49.5%

中国物流与采购联合会、国家统计局服务业调查中心30日公布6月份中国采购经理指数。其中,6月份中国制造业采购经理指数为49.5%,与上月持平。经济运行整体稳定,微观主体活力有所改善。从分项指数看,生产端稳中有增。6月份,生产指数为50.6%,继续位于扩张区间,我国制造业生产活动保持稳中有增势头。在经历了连续2个月的较快上升后,制造业原材料价格增速明显放缓。6月份原材料购进价格指数为51.7%,较上月下降5.2个百分点,降幅明显。从企业调查来看,6月反映原材料成本高的制造业企业比重为43.7%,较上月下降1.2个百分点。

2024年6月钢铁pmi为47.8%

从中物联钢铁物流专业委员会调查、发布的钢铁行业pmi来看,随着气温升高,钢铁行业淡季特征逐步显现,2024年6月份为47.8%,环比下降2个百分点,结束连续2个月环比上升态势,反映出行业承压放缓。分项指数变化显示,6月份钢铁市场供需两端均有回落,原材料价格短期下降,钢材价格连续下行,但钢厂利润有所修复。预计7月份,市场需求或将小幅反弹,钢厂生产小幅回升,原材料价格弱势震荡,钢材价格小幅回升。

中国汽车流通协会 :6月汽车消费指数环比下降

7月1日,中国汽车流通协会发布最新一期“汽车消费指数”。数据显示,2024年6月汽车消费指数为74.5,环比有所下降。从6月汽车消费指数来看,预计7月汽车销量将环比回落。中国汽车流通协会专家认为,7月高温多雨的天气在一定程度上影响消费者到店购车。此外,6月经销商为了完成销量目标开展促销冲量活动,对7月的购车需求有一定的透支,也抑制了7月的汽车销量增长。

中指研究院:6月百城新建住宅价格环比结构性上涨

中指研究院最新发布《中国房地产指数系统百城价格指数报告(2024年6月)》,2024年6月,百城二手住宅平均价格为14762元/平方米,环比下跌0.73%,同比跌幅为6.25%。当前业主“以价换量”促交易特征明显,百城二手住宅价格继续下行。百城新建住宅平均价格为16421元/平方米,环比上涨0.15%,同比上涨1.50%。受部分城市优质改善项目入市带动,百城新建住宅价格环比结构性上涨。

上半年新增专项债发行逾1.5万亿元

今年上半年,全国地方债发行超3.5万亿元。其中,新增专项债发行逾1.5万亿元。专家表示,近期各地加快部署地方债发行工作,预计三季度将迎来地方债发行高峰,中国民生银行首席经济学家温彬认为,三季度地方债发行规模或在3万亿元左右,较去年同期增加约3000亿元。

6月份重卡市场销量同比下降

据第一商用车网统计数据显示,2024年6月份,我国重卡市场销量7.4万辆左右,环比下降5%,比上年同期的8.65万辆下降14%,减少了约1.2万辆。2024年1-6月,我国重卡市场销售各类车型约50.7万辆,比上年同期上升4%,净增加近2万辆,累计增速较1-5月进一步缩窄。

中钢协:5月主要用钢行业运行月报

2024年1-5月,主要用钢行业运行呈分化态势,建筑业继续下行,制造业平稳增长。其中,房地产主要指标同比继续下降;基础设施建设投资保持稳定增长,增幅略有收窄,电力投资特别是新能源电源工程投资同比保持大幅增长;机械行业工业增加值保持正增长,机电产品出口额增幅有所扩大;汽车产量保持较快增长,其中新能源汽车产量和汽车出口量继续大幅增长;家电行业三大白电产品产量均保持较快增长;集装箱产量及出口量继续大幅增长。

国家发改委价格监测中心:7月份钢材市场预期偏弱

据国家发改委价格监测中心对全国重要钢材批发市场调查,7月份钢材批发市场销售价格预期指数、购进价格预期指数分别为37.3%、44.4%,比上月分别下降24.1和16.7个百分点,均处于50%分界线之下,反映出市场各方普遍认为7月份钢材价格将偏弱运行。7月份钢材批发市场销售量预期指数、库存量预期指数分别为48.1%、57.6%,比上月分别下降2.4个百分点、上涨5.2个百分点,分处50%分界线上下,反映出市场预计7月份钢材需求稳中偏弱、库存有所增长,但变化相对有限。

多地已启动第三批“白名单”项目筛选推送

经梳理,广东、河北、浙江、河南、福建、重庆、安徽、江苏等省市的房地产融资协调机制运行顺利,部分地区在完成第一批、第二批“白名单”项目推送后,已经启动第三批项目的筛选和推送工作。此前有数据显示,截至5月16日,全国297个地级及以上城市已经建立了房地产融资协调机制,商业银行审批通过了“白名单”项目贷款金额9350亿元。

乘联会:初步统计6月乘用车市场零售175.5万辆

乘联会初步统计,6月1-30日,乘用车市场零售175.5万辆,同比下降8%,环比增长2%,今年以来累计零售982.8万辆,同比增长3%;6月1-30日,全国乘用车厂商批发213.0万辆,同比下降5%,环比增长4%,今年以来累计批发1,171.4万辆,同比增长6%。

中钢协:6月下旬重点钢企粗钢日产216.76万吨

中国钢铁工业协会数据显示,2024年6月下旬,重点统计钢铁企业粗钢日产216.76万吨,环比下降0.80%,同口径比去年同期下降3.49%;生铁日产193.73万吨,环比下降1.17%,同口径比去年同期下降4.50%;钢材日产228.40万吨,环比增长8.86%(受部分企业月底集中入库等因素影响,本旬钢材日产环比增幅较大,剔除这些影响因素,本旬钢材日产环比增长3.6%),同口径比去年同期下降0.97%。6月下旬末,重点统计钢铁企业钢材库存量约1469.43万吨,比上一旬减少173.15万吨、下降10.54%; 比上月同旬增加12.74万吨、上升 0.87%: 比去年同旬减少8.60万吨,下降0.58%。

本期,宏观面总体平淡,主要体现在:1、经济运行整体稳定,6月份制造业pmi环比持平;2、各地加快部署地方债发行,三季度发行规模有望提升;3、6月汽车消费指数环比下降,乘用车市场零售同比下滑;4、重卡市场呈现颓势,6月销量同环比均减少;5、多地启动第三批“白名单”项目筛选,部分城市新房价格环比结构性上涨。

行业面上,中钢协数据显示,1-5月,主要用钢行业运行呈分化态势:建筑业继续下行,制造业平稳增长。6月下旬,重点钢企粗钢、生铁日产环比继续下降,同期企业库存明显减少;表明供应端得到抑制,钢厂也主动减轻了库存压力。另据中物联钢铁物流专业委员会调查、发布的钢铁行业pmi数据,6月份环比下降;分项指标显示,供给端环比减少,需求端总体下降,出口势头再次放缓,供需双弱的同时企业库存增多,但原料库存得到消化。展望后期,在需求推动预期回暖之前,成本仍是影响钢价的重要力量。

回首本周,期螺反弹夭折,现货涨后回落,需求局部改善。从行情走势看,全国各地表现继续分化:在北方,钢厂拉高,市场小涨;在南方,情绪扰动,先涨后跌;对比来看,北方市场涨幅较小,南方市场波动更大。总体而言,原料价格回升,厂家有意推高;成本支撑较强,商家关注成交。

期货拉高,现货跟涨;期货回调,现货走弱。这是本周市场的主要特色。接下来,预计终端需求平淡,投机需求静默,期货频繁波动,现货低位反复。当前行情处于“试探”阶段,上下空间受到限制。

对于上海地区而言,市场现状是:库存由降转升,进货成本抬高,商家心态摇摆。当前的利好因素是:原料继续涨价,供应有所减少;利空因素主要有:高温范围扩大,需求难以放大。本周钢价涨后调整,既是受到期货市场的带动,也是因为需求没有定数,预计下周现货价格区间波动。需要关注的是:宏观的动态,期货的高低,原料的涨跌。[文]西本新干线特邀评论员希玛拉亚峰